【ステップ4】ポートフォリオの構築

petitfunds

4-1:均等割当のシンプルさと限界

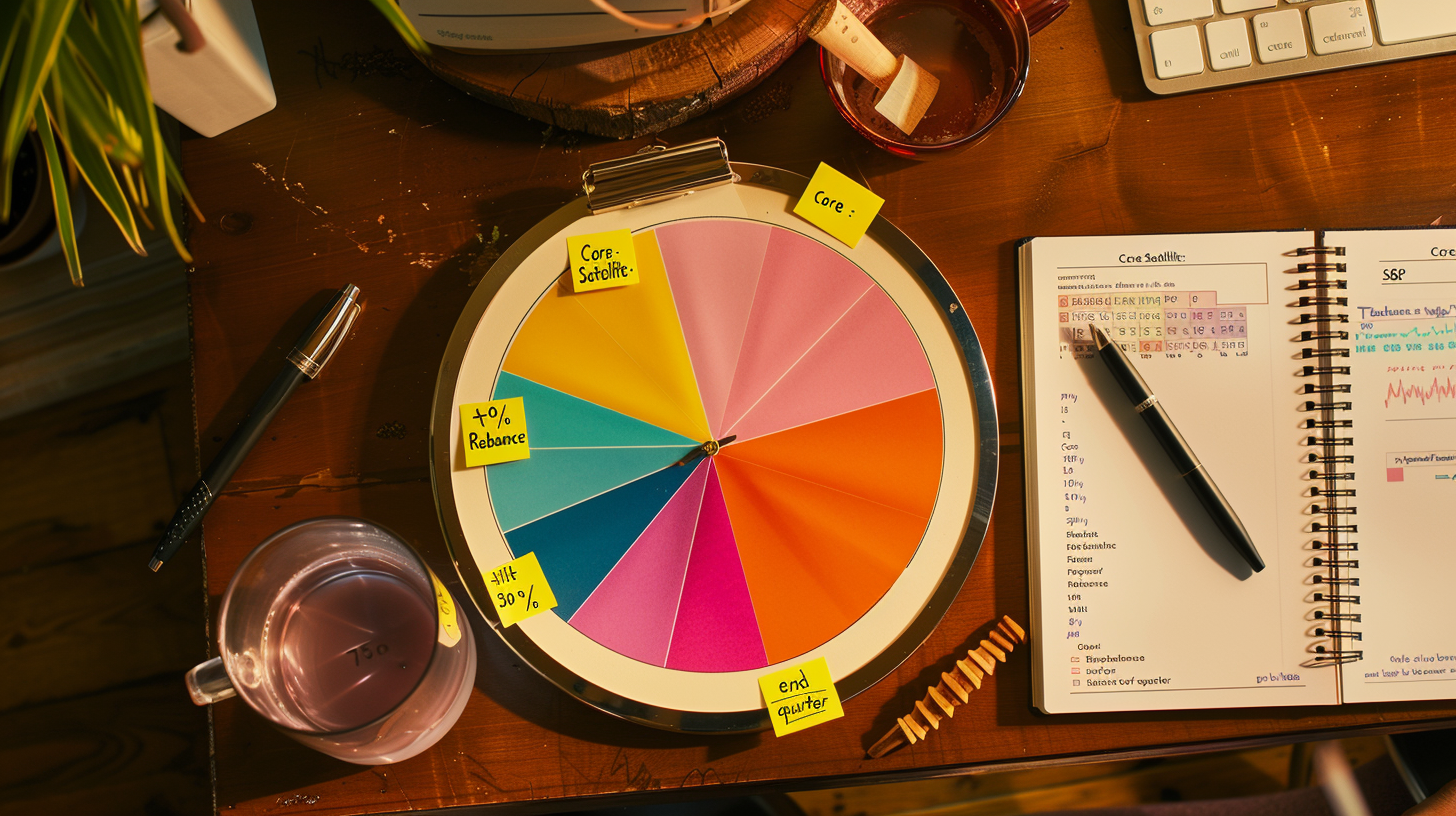

銘柄選定後、具体的に「どの銘柄を何%保有するか」を決める必要があります。

シンプルな例で「10銘柄10%ずつ均等に保有する方法」があるとします。わかりやすい一方で、ボラティリティの高い銘柄と低い銘柄が同じ比率になると、結果的にハイリスク寄りのポートフォリオになる恐れがあるのです。

4-2:リスクパリティという考え方

リスクパリティとは

ポートフォリオを組む際に、各銘柄が持つリスク(多くの場合は価格の変動幅)をなるべく均等にしようとする方法

値動きが激しい銘柄の割合を抑え、安定性の高い銘柄を多めに組み込むことで、全体のバランスをとります。

このアプローチをとると、大きな値上がりを狙いにくい反面、市場が急落したときでもダメージを小さく抑えやすい特徴があります。

4-3:最大シャープレシオの落とし穴

シャープレシオとは

投資のリスク(価格変動の度合い)に対して、どの程度効率よくリターンを得られているかを示す指標

最大シャープレシオを狙うということは、リスクをできるだけ抑えながらリターンを最大化するポートフォリオの組み方探しを意味します。

ただし、過去データをもとに計算すると、「特定の銘柄に極端に偏ったポートフォリオ」が最適解として導かれることがあります。これは過去データに合わせすぎてしまう(過剰最適化)のリスクを伴うため、実際に運用する際は複数の期間やシナリオを考慮し、偏りを避ける工夫が必要です。

▼前の記事に戻る

【ステップ3】銘柄選定のプロセス

▼次の記事に進む

【ステップ5】運用とリバランス